אחד הויכוחים הקלאסיים והעתיקים ביותר בעולם ההשקעות, בשנים האחרונות, מתנהל סביב השאלה, איזו אסטרטגיה השקעות טובה יותר, האקטיבית או הפאסיבית? עבור אנשי קבע, המשוחררים ופורשים שמרבית זמנם עסוקים בהגנה על ביטחון המדינה, לעתים הם פוגשים את המשפחה רק בסופי שבוע, השאלה היא לעתים, מדוע אתם לא משקיעים בכלל? התשובה לרוב היא חוסר זמן או חוסר ידע בנושאי השקעות. לפני שנדון בניהול השקעות אקטיבי או פסיבי, מוצע לכל איש קבע או משוחרר ופורש קבע שקורא את המאמר הזה, להרחיב עד כמה שניתן את הידע והאוריינות הפיננסית.

מצד אחד, ניצבת האסטרטגיה האקטיבית, במסגרתה המשקיע משאיר בידי מנהלי תיק ההשקעות את המושכות לניהול השקעותיו, ובהתבסס, בין היתר, על ניתוח תנאי שוק, ביצועי עבר של מניות, גרפים ודוחות שונים, הם ימכרו ויקנו נכסים עבורכם. גישה זו מאמינה שבעזרת ידע, הבנה ויכולת לקרוא ולחוש את האטמוספירה, מנהלי ההשקעות יוכלו להכות ולתזמן את השוק.

מצד שני, האסטרטגיה הפאסיבית, מאמינה בעיקר בהשקעה במוצרים מחקי מדד, כמו קרנות, תעודות סל ועוד, ובגישת "לאט אבל בטוח", תוך אמונה שבטווח הארוך השקעה במניות המובילות ביותר, תוכיח את עצמה, תאפשר לפזר סיכונים ולהרוויח תשואה ממוצעת, לכל הפחות.

שוק המניות הוא שוק יצרי, הכלולים בו הרבה מאוד אלמנטים שקשה לחזות אותם מראש. משכך, האסטרטגיה האקטיבית התקשתה בשנים האחרונות, להציג ביצועים טובים לאורך זמן. תקופות של תנודתיות ואי ודאות, כמו שאנחנו חווים כיום, על רקע הקורונה והמלחמה בין רוסיה לאוקראינה, רק חידדו את הקושי של מנהלי ההשקעות האקטיבים לתזמן את השוק. אם נוסיף לזה את העמלות הגבוהות, הכרוכות בניהול השקעות אקטיבי, ברור מדוע מומחים רבים, בשנים האחרונות, נוטים להעדיף יותר ויותר את האסטרטגיה הפאסיבית.

ההתערבות של וורן באפט ומנהלי ההשקעות האקטיביות

אחד החסידים הגדולים ביותר של אסטרטגיה הפאסיבית, הוא המשקיע האגדי, וורן באפט. לא פעם סופר הסיפור על ההתערבות בתחילת משבר הסאב פריים, של באפט עם מנהלי קרנות הגידור, שהחזיקו בגישה האקטיבית. במסגרת ההתערבות, טען באפט, כי השקעה בקרן סל, שמחקה את מדד המניות S&P 500 תקנה, אחרי עשור, תשואה גבוהות יותר מכל השקעה אקטיבית אחר, בה ישקיעו מנהלי תיקי ההשקעות.

באפט כמו באפט, שממעט להפסיד בחייו, גם הפעם, אחרי עשור, סיים עם ידו על העליונה, עם תשואה של מעל 120% לעומת כ-35% בלבד, שהשיגו מנהלי תיק ההשקעות האקטיבי.

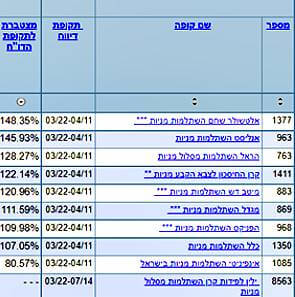

כדי לחזק גישה זו, הגיעו לאחר מכן, גם תוצאות ההשוואה בין הביצועים של תיקי ההשקעה בישראל של הגופים המוסדיים אל מול ביצועי מוצרי ההשקעה מחקי מדד ה-S&P 500, שם התגלה יתרון ברור למוצרי מחקי המדד, עם תשואה של 202%, בעשור האחרון, לעומת תשואה ממוצעת של 111%, שהשיגו המוסדיים.

בשנים האחרונות, הוכח במספר הזדמנויות שקשה לנצח את המדד לטווח הארוך, ומוצרי השקעה מחקי מדד הצליחו לייצר לאורך השנים תשואה יציבה ומשתלמת, שלא הופיעה בהרכבים אחרים של תיקי השקעות.

אחרי שאמרנו את כל זה, חשוב לזכור שכיום עולם ההשקעות הוא הרבה יותר מגוון מפעם, ואי אפשר לצבוע אותו בשחור או לבן. אי אפשר לחלוק אותו, אך ורק, לגישה אקטיבית או פאסיבית.

היתרונות של ניהול השקעות פסיבי – דחיית מס

בניגוד לניהול השקעות אקטיבי שבו תידרשו לשלם בכל ביצוע פעולה בניירות ערך מס, בניהול השקעות פסיבי דרך קופת גמל, קרן פנסיה או השתלמות, אינכם משלמים מס עד לתקופת הפדיון. מדובר בהטבה מאוד מאוד משמעותית שיכולה לחסוך גם טעויות רבות ושונות בתשלום מס מיותר בעת ניהול עצמי, לא פחות היא מאפשר להשתמש כיום בכספים שהיו אמורים להיות משולמים כמס, הכל בצורה חוקית, להשקעות הבאות שלכם.

על פיזור השקעות וסיכונים והשקעות אלטרנטיביות

תקופת הקורונה יצרה חוסר ודאות בשווקי ההון. התנודתיות, הריבית האפסית שהייתה נהוגה עד לאחרונה והצורך לגדר ולפזר סיכונים, העלתה את הפופולריות של ההשקעות מחוץ לשוק ההון, כלומר ההשקעות האלטרנטיבות, ביניהן: קרנות הנדל"ן, קרנות חוב, קרנות גידור ועוד. כאשר מילים כמו "גיוון" ו-"פיזור" עלו יותר ויותר בפיהם של מומחים רבים, שטוענים שלשים את כל הביצים בסל אחד, בייחוד בתקופה זו, היא טעות.

אנחנו רואים כיום, שהגישה לניהול תיק השקעות נוטה יותר ויותר אל עבר שילוב תיק ההשקעות הן עם מניות והן עם השקעות אלטרנטיבות.

כמובן, שכל השקעת כספי החיסכון והפנסיה שלנו, צריכה להיות מותאמת לצרכים, למטרות, למקורות, לסטטוס ולמאפיינים האישיים של כל משקיע. האסטרטגיה של משקיע בן 50 שונה מאסטרטגיה של משקיע בן 25. כיום יותר ויותר מבינים את החשיבות של מומחים פיננסים שונים, שיוכלו לתפור עבורכם את החליפה הפיננסית המדויקת ביותר עבורכם, שמתאימה את עצמה לצרכים המשתנים שלכם. מומחים אלו אף נמצאים עם אתכם, בקשר רציף ומעדכנים את תיקי ההשקעה שלכם, בהתאם לסטטוס האישי המשתנה ולתרחישים שונים בחייכם.

יש ביטוח מעניקה לאנשי הקבע, המשוחררים והפורשים ליווי בעולם התכנון הפיננסי

המציאות היומיומית כיום מחייבת את אנשי, משוחררי ופורשי הקבע ואת הציבור הרחב בכלל, להיות עם אצבע על הדופק, ולתכנן היטב את עתידם הכלכלי, על מנת שיוכלו לחיות ברווחה גם לאחר הפרישה מהשירות או מהעבודה או בכל סיטואציה רפואית שעלולה לבוא.

לצורך כך, המומחים של "יש ביטוח" עומדים לרשותכם ויעניקו לכם ליווי ביטוחי, פיננסי ופנסיוני צמוד, במהלכו הם יתאימו את הביטוחים ואת אפיקי ההשקעה והחיסכון הטובים והמשתלמים ביותר עבורכם, בהתחשב במגוון רחב של פרמטרים, לרבות הסטטוס האישי, הצרכים, השאיפות, תוכנית עתידיות, רמת סיכון מתאימה, מקורות, ועוד.

האמור במאמר זה אינו מהווה יעוץ ו/או שיווק פנסיוני המתחשבים בצרכי כל אדם ואינו נועד להחליפם. מוצע כי כל החלטה הנוגעת בנושאי השקעות, פנסיה ופרישה תתבצע רק אחרי ייעוץ פרטני המשקלל את כל התמונה כולה. העושים שימוש בתוכן של מאמר זה כדי לקבל החלטות פרטניות ללא ייעוץ מקצועי ובדיקה מעמיקה עושים זאת על דעתם האישית בלבד.